Сегодня в условиях глобализации международных финансовых отношений финансовые организации уже поняли, что настала эра цифровой коммерции и новых платежных технологий с использованием электронных девайсов. Потребители с каждым годом требуют более быстрые, удобные и дешевые способы осуществления платежей.

В связи с этим и возникла потребность во внедрении мгновенных розничных платежей.

Развитие мгновенных платежных систем, как правило, проходит по одному из двух этапов: путем расширения уже существующей инфраструктуры для размещения валовых или мгновенных розничных платежей либо через вновь созданную инфраструктуру. В большинстве случаев новая специализированная инфраструктура адаптируется для розничных платежей, но есть также примеры гибридных систем, обрабатывающих как валовые, так и розничные платежи. Преобладающими драйверами для внедрения розничных платежей в реальном времени являются:

1. Нормативное давление или регулирование – осуществляются центральными банками

2. Мобильные приложения, требующие платежей в реальном времени

3. Корпоративные и потребительские спросы по более широкому функционалу и быстрым платежам – за рамками типичного банковского рабочего времени

4. Необходимость в инструментах по уменьшению наличного денежного оборота

С точки зрения потребителя, рынок платежных услуг разделен на две части переводов, связанных преимущественно с проведением межбанковских расчетов, а также с урегулированием операций на фондовых и валютных рынках. Во-вторых, сфера массовых, относительно небольших по сумме платежей в потребительском и деловом обороте – розничные платежи.

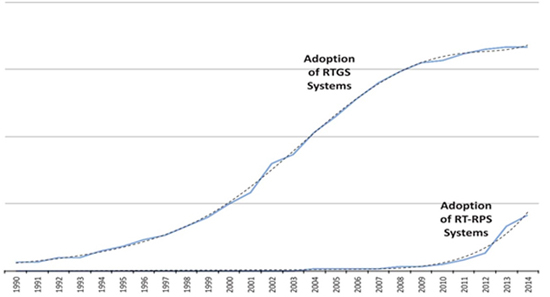

Способность совершать платежи в реальном времени в последние годы является особенностью крупно стоимостных платежей. В большинстве стран сейчас функционируют платежные системы, основанные на принципе непрерывных валовых расчетов в реальном времени (RTGS – Real-time gross settlement systems) – то есть обработка инструкций осуществляется в момент их поступления, и они обрабатываются индивидуально [10].

Системы непрерывных валовых расчетов в целом были предназначены для осуществления относительно малого количества платежных операций на крупные суммы, а операторами и расчетными центрами таких систем являются в большинстве случаев центральные банки. В Российской Федерации владельцем и оператором платежной системы Банка России, оператором по переводу денежных средств и оператором услуг платежной инфраструктуры в платежной системе Банка России является Банк России [8].

Розничные платежные системы используются физическими лицами преимущественно для расчетов с государством и компаниями, а также в режиме P2P. Они включают в себя расчеты платежными картами, переводы денежных средств без открытия банковского счета, переводы электронных денежных средств.

В России объем розничных платежей, осуществленных через указанные инструменты, продолжает увеличиваться [12].

Для более детального исследования рассмотрим международный опыт внедрения системы мгновенных платежей и особенности их внедрения в различных странах.

США вопросами внедрения системы мгновенных розничных платежей задумались в 2013 году. Были проведены консультационные меры на уровне правительства по обсуждению возможных альтернатив существующей платежной системе и повышения скорости денежных переводов. В опубликованной 26 января 2015 года «Стратегии по улучшению платежной системы США» были описаны основные направления дальнейшей деятельности ФРС США по переходу к мгновенным платежам [3].

Для изучения вопросов, связанных с повсеместным внедрением возможности мгновенных розничных платежей, Федеральная резервная система привлекла независимого внешнего консультанта для работы по оценке альтернатив по повышению скорости платежей. Оценки направлены на:

1) определение случаев целевого (или нецелевого) использования мгновенных платежей, используя опыт других стран;

2) разработку ряда возможных функций, которые будут рассмотрены в качестве требований к скорости платежей;

3) оценку эффективности каждой функции в использовании;

4) исследование требований для бизнеса, разработку технических требований и экономического обоснования;

5) обеспечение составления плана работы для возможностей в будущем.

Работа консультанта была сосредоточена на исследовании центральной инфраструктуры, необходимой для поддержки мгновенных платежей. Не было сделано никаких предложений или постановлений по поводу того, кто будет оператором центральной инфраструктуры.

Рисунок 1. Сравнительная временная характеристика внедрения системы валовых расчетов и системы мгновенных розничных платежей

Дальнейший план действий Стратегии включает в себя следующие меры:

• создание и руководство программой мгновенных платежей (начало 2015 года);

• совместную работу с рабочей группой и оценку альтернативных подходов к возможностям мгновенных платежей;

• изучение законодательных вопросов, связанных с деятельностью большого количества операторов, например в качестве основы для установления правил (должно быть завершено к 2016 году);

• на основе этих данных и анализа заинтересованных сторон – определение эффективных подходов для реализации системы мгновенных платежей в США (должно быть завершено к 2016 году);

• при необходимости – поддержку коллективных усилий/предложений заинтересованных сторон для реализации возможностей системы мгновенных платежей.

Таблица 1. Объем розничных платежей в рФ во временном разрезе [10]

По итогам исследований ФРС США приняли четыре варианта дальнейшего развития существующей платежной системы с возможностью перехода к мгновенным переводам [3]:

Направление 1. Усовершенствование банкоматной инфраструктуры и использование существующих функциональных возможностей в реальном времени.

Направление 2. Стимулирование прямого клиринга между финансовыми учреждениями, в общих сетях IP, используя общие протоколы и стандарты для передачи и приема платежей.

Направление 3. Создание новой инфраструктуры системы платежей в реальном времени, используя имеющуюся инфраструктуру для расчетов.

Направление 4. Создание новой платежной инфраструктуры в реальном времени, которая также будет обрабатывать транзакции ACH (automated clearing house) и чековых платформ.

Как видно из Стратегии, в США система мгновенных платежей еще не внедрена, а находится на стадии законодательной разработки.

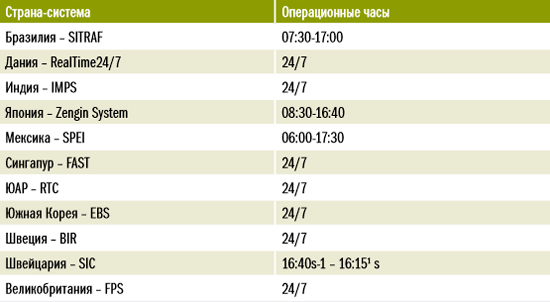

Таблица 2. График работы различных платежных систем [1]

1 Расчетный день начинается за день до даты валютирования и продолжается до полудня; платежи клиентов после 15:00 в системе SIC рассчитываются, как платежи следующего дня

В отличие от США, например, Австралия не только подготовила законодательную базу внедрения мгновенных платежей, но уже и составила макет технологической инфраструктуры данной системы.

2 декабря 2014 года группа австралийских финансовых институтов объявила о решении профинансировать создание и функционирование инфраструктуры, которая будет поддерживать новую систему мгновенных розничных платежей. Новая система, представленная как Новая платежная платформа (New Payments Platform – NPP), будет ориентиром к изменению платежных систем Австралии, которая принесет в систему не кардинальные изменения, а широкие возможности, удобство для потребителей и обеспечит потенциально значительную эффективную доходность для бизнеса. Ввод в эксплуатацию NPP запланирован в 2017 году [1].

В обзоре Совета по платежным системам Резервного Банка Австралии от июня 2012 года «Стратегический обзор инноваций в платежных системах: выводы» отмечено, что потребительские инновации приносят пользу финансовым организациям и их клиентам [4]. Тем не менее Совет также отметил, что рыночные силы недостаточны, чтобы привнести определенные новшества в общественных интересах, в частности тех, которые требуют коллективных усилий. Для решения этих задач и осознавая тенденции мирового рынка, Совет по платежным системам РБА установил несколько стратегических целей, которые включают возможности для бизнеса и потребителей совершать розничные платежи в реальном времени.

Стратегические цели включают такие возможности, как: совершать платежи за пределами банковского рабочего графика, отправлять вместе с платежом дополнительную информацию и самое главное – отправлять и принимать платежи без использования полной информации о банке и номере счета клиента.

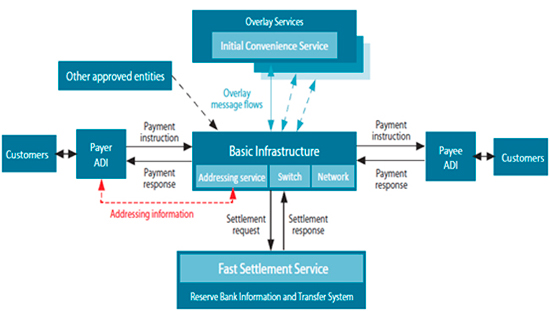

Рисунок 2. Технологическая структура функционирования новой платежной системы Австралии [1]

Развитие экономики и общества привело к тому, что спектр различных услуг стал более доступным за пределами традиционных бизнес-часов. В выводах Стратегического обзора Совет по платежным системам РБА отметил желательность поддержки розничной платежной системой транзакций за пределами банковского рабочего графика. В некоторых зарубежных мгновенных розничных платежных системах транзакции проводятся 24 часа в сутки и 7 дней в неделе (см. табл. 2).

Следует также отметить, что возможность прикрепления к платежу подробной информации является очень важным аспектом для бизнеса и менее важным для обычных граждан. В ряде стран, включая Австралию, электронные платежные системы, используемые бизнесом, дают очень ограниченную информацию о платеже – в объеме от 16 до 20 символов. Это одна из причин использования чеков в некоторых случаях в платежах, так как в чеках дополнительная информация может быть указана на оборотной стороне, путем скрепления дополнительной бумаги с информацией.

Новейшие системы розничных платежей, включая австралийскую NPP, создаются с возможностью передачи значительного количества дополнительной информации. Так, увеличенная информация, которая прикрепляется к платежам, и возможность использовать согласованную структуру данных обеспечивают более широкие возможности для повышения эффективности бизнеса.

Исторически сложилось так, что многие страны пользуются единственным национальным стандартом сообщений в платежных системах. Однако, так как современные платежные системы интегрируются с другими системами, как отечественными, так и международными, то возникает необходимость применения стандартов сообщений, отвечающих международным стандартам. Относительно новый стандарт – ISO 20022 – уже сейчас признают как «единый язык для глобальных финансовых коммуникаций». Многие из существующих мгновенных платежных систем примут или уже в процессе принятия стандартов сообщений ISO 20022, и все новые системы разрабатываются с поддержкой этих стандартов. К примеру, в Европе ISO 20022 является обязательным требованием для обработки платежей в системе SEPA (Европейский платежный совет, 2014). Датская RealTime24/7 и Шведская BiR достигли уровня принятия ISO 20022, в то время как Швейцария пока только обязалась модернизировать свою систему SIC для принятия ISO 20022. Британская система FPS в настоящее время функционирует с использованием альтернативного стандарта ISO 8583.

Австралийская NPP также планирует принять стандарт ISO 20022.

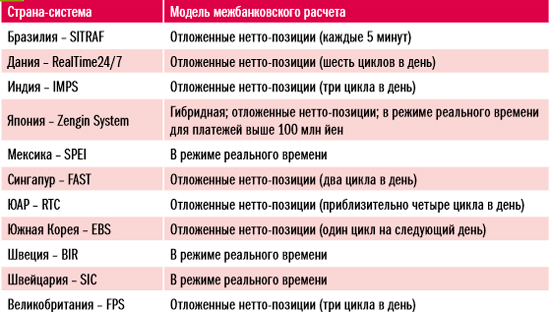

Таблица 3. Модели межбанковских расчетов

Широкий подход к созданию инфраструктуры, которая будет поддерживать мгновенные розничные платежи в Австралии, был предложен Комитетом по платежам в реальном времени (Real-Time Payments Committee (RTPC)) и опубликован в феврале 2013 года. RTPC предложил создание совместной клиринговой системы для обеспечения развития платежной инфраструктуры, к которой финансовые институты будут подключены для осуществления платежей в реальном времени. Эта система, известная как Базовая мнфраструктура (Basic Infrastructure – BI), не будет носить коммерческий характер и обеспечит платформу, через которую будут предложены различные платежные услуги. В то время как финансовые организации предложат базовые платежные услуги своим клиентам, используя только Базовую инфраструктуру, RTPC ожидает, что в дальнейшем различные дополнительные сервисы смогут воспользоваться Базовой инфраструктурой в коммерческих целях. RTPC также предложил, что дополнительный сервис (overlay service), представленный как Initial Convenience Service (ICS – Служба первичного входа), будет создан в одно и то же время с Базовой инфраструктурой, для обеспечения установления привлекательных условий по использованию NPP. Однако BI и ICS составляют два из трех основных компонентов NPP.

Вдобавок к ним Резервный банк Австралии разрабатывает Сервис по мгновенным расчетам (Fast Settlement Service – FSS), который будет обеспечивать совершение сделок в NPP в реальном времени. Эта модель позволит расчетам в реальном времени обеспечить доступ к денежным средствам финансового учреждения получателя без вовлечения в риски межбанковских расчетов. Взаимодействие этих трех компонентов – BI, ICS и FSS – показано на рисунке 1.

В соответствии с подходами, принятыми в последнее время в развитых системах мгновенных розничных платежей, NPP будет функционировать 24 часа в сутки и 7 дней в неделю и будет включать стандарт отправки финансовых сообщений ISO 20022 для облегчения включения в транзакции большей информации о платеже. NPP позволит пользователям принимать платежи, не имея широкой информации о номере счета отправителя [1].

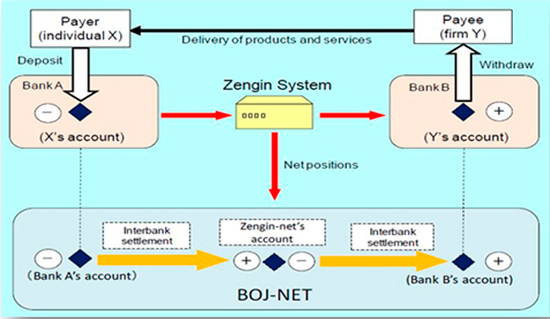

Однако, например, в Японии платежная система Zengin Data Telecommunication System (Zengin System) основана еще в 1973 году и имеет свои особенности внедрения и функционирования. Система Zengin обрабатывает как валовые, так и розничные платежи в режиме, близком к реальному времени, однако расчетные механизмы могут отличаться от размера сделки.

В системе Zengin расчетные механизмы определяются объемом транзакций. Так, платежи объемом выше 100 млн иен (1 млн долл.) проходят в реальном времени, в то время как платежи объемом меньше указанной суммы осуществляются в конце дня в форме неттинга. В системах, которые используют расчеты в форме неттинга, частота циклов может быть от ежедневного до почти режима реального времени (см. табл. 3).

Рисунок 3. Технологическая структура функционирования платежной системы Японии [2]

Так, в платежной системе Японии межбанковские расчеты осуществляются через платежную систему Банка Японии (Japan Network System (BOJ-NET)), в которой нетто-позиции рассчитываются через систему Zengin Data Telecommunication System (Zengin System, рис. 2).

В 2013 году система Zengin ежедневно обрабатывала 6 млн транзакций, а дневной объем клиринга составлял 11,7 трлн иен. Таким образом, почти 2,5% годового ВВП Японии рассчитывалось через систему Zengin [2].

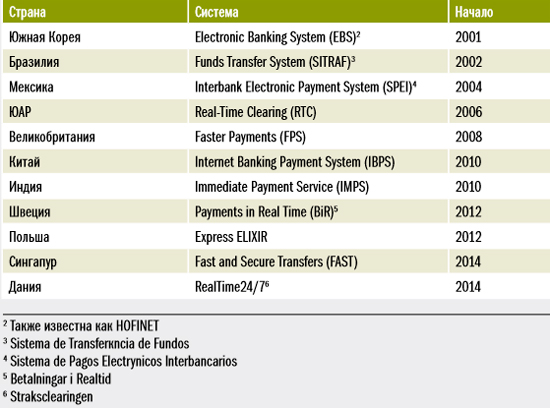

Швейцарская система Swiss Interbank Clearing (SIC) также обеспечивает клиринг и расчеты в режиме, близком к реальному времени, как валовых, так и розничных платежей. Следует отметить, что ряд других стран ввели системы мгновенных розничных платежей либо в виде гибридных, либо как системы низкостоимостных платежей с 2000 года (см. табл. 4).

Таблица 4. Примеры мгновенных розничных платежных систем [14]

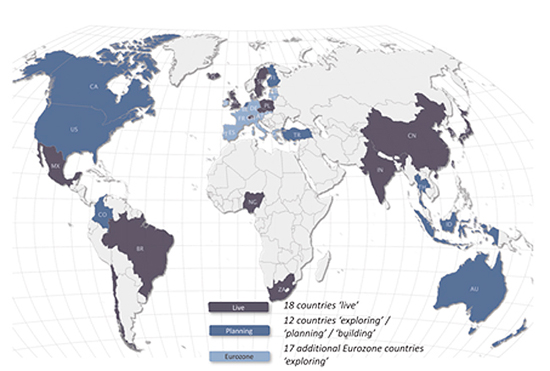

Таким образом, в настоящее время в 18 странах уже функционируют системы мгновенных розничных платежей, 12 стран находятся на стадии построения и перехода и 17 стран – на стадии ознакомления и исследования системы мгновенных розничных платежей через общеевропейскую инициативу. Определенная часть стран уже подумывают о переходе на данную систему платежей, но пока не публикуют никакой официальной информации о своих планах.

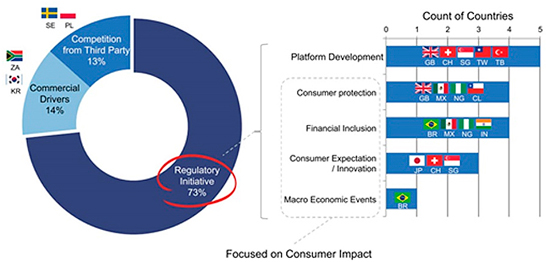

В связи с возросшим интересом к системе мгновенных розничных платежей целесообразно было бы рассмотреть основные движущие факторы внедрения систем мгновенных розничных платежей. Согласно исследованиям, есть несколько факторов, способствующих внедрению системы мгновенных розничных платежей. Результаты исследований свидетельствуют о том, что самым основным драйвером (73%) в этом процессе является влияние инициатив/реформ со стороны регуляторов. Регуляторы ищут сервисы, которые могут обеспечить защиту конечного потребителя, прозрачность платежей и снизить кредитные риски для потребителей и бизнеса. Одной из целей является расширение и продвижение базовых платежных услуг до уровня банковских или даже небанковских, расширяя финансовую доступность, например как в Индии и Нигерии, для стимулирования инноваций и конкуренции в платежном секторе, или как в Японии и Великобритании, для снижения использования наличности и повышения макроэкономических показателей и, как следствие, повышения экономического роста страны. Регуляторы уверены, что мгновенные розничные платежи смогут ускорить экономический рост, если бизнес сможет проводить свои транзакции в режиме реального времени, что ускорит цикл движения денежных средств, поможет сгенерировать необходимый капитал и снизить необходимость в дорогом краткосрочном финансировании. В свою очередь, модернизация национальной платежной системы сможет привлечь иностранные инвестиции в страну, что тоже ускорит экономический рост. Снижение использования наличности поспособствует повышению доходов государства от налогообложения.

Рисунок 4. Карта распространения системы мгновенных розничных платежей

Вторым фактором внедрения мгновенных розничных платежных систем является влияние коммерческих потребностей банков – как с точки зрения удовлетворения потребностей клиентов, так и с точки зрения конкуренции с новыми участниками рынка. К примеру, в Швеции популярность мобильных платежей является основным драйвером распространения мгновенных розничных платежей. Данная система в Швеции называется Swish и управляется шестью крупнейшими шведскими банками.

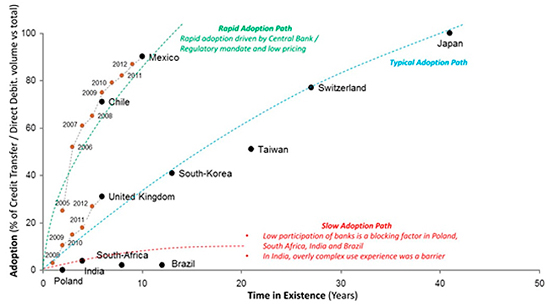

С целью более глубокого изучения внедрения систем мгновенных розничных платежей по скорости внедрения их подразделяют на три категории. К первой категории (типичное внедрение) относят системы со временем внедрения за более чем 10 лет. Регулятор играет активную роль во внедрении данных систем. Ко второй категории (медленное внедрение) относят страны, где регулятор не играет роли во внедрении систем мгновенных розничных платежей и банки также не проявляют интереса к этому процессу. К третьей категории (быстрое внедрение) относят страны, где регулятор играет ключевую роль в процессе внедрения систем мгновенных розничных платежей. Например, одним из примеров является система SPEI в Мексике.

Рисунок 5. Ключевые факторы, влияющие на внедрение системы мгновенных розничных платежей

Очевидно, что банки играют важную роль в предоставлении платежных услуг. В последние годы в крупнейших экономиках мира появляются новые разработки, которые направлены на повышение качества и скорости этих услуг. Так, в Японии пересмотренная и опубликованная в июне 2014 года правительством Стратегия по оживлению Японии (Japan Revitalization Strategy) включает механизмы по усилению платежной и расчетной систем, целью которой является повышение эффективности финансовых рынков. Стратегия включает возможность улучшения банковских переводов в реальном времени, которые позволят счету получателя быть кредитованным в реальном времени, а также включение в платежи большей информации для бизнеса. При совершенствовании банковских переводов до режима реального времени необходимо учесть опыт других стран, где эта система уже годами применяется.

Рисунок 6. Сравнение скорости и успеха внедрения системы мгновенных розничных платежей

Выводы. Подводя итоги, следует отметить, что внедрение системы розничных платежей в режиме реального времени, безусловно, обладает такими особенностями, как функционирование в режиме 24/7/365, мгновенное подтверждение, мгновенное зачисление денежных средств, безотзывность платежей, непрерывная обработка платежей. Внедрение системы мгновенных платежей принесет большую пользу как рядовым гражданам, так и финансовым учреждениям и государству при проведении платежных операций.

Розничные платежи в реальном времени являются самыми обсуждаемыми темами у финансовых организаций во всем мире. Тогда как несколько стран уже имеют систему розничных платежей в реальном времени, другие страны находятся на стадии ее внедрения, а остальные пока только обсуждают, как внедрить эту систему в ближайшие 5–10 лет.

Очевидно, что система розничных платежей в реальном времени принесет реальную пользу потребителям. В целом, несмотря на положительную динамику в объемах розничных платежей, в России требуется внедрение системы мгновенных розничных платежей, и считаем, что это привнесет определенную инновационность и эффективность в осуществлении платежей. Это связано с особенностями, которые несут в себе розничные платежи в режиме реального времени. Удобство, безопасность и скорость являются основными преимуществами этой формы платежей, и, независимо от того, кто является получателем средств – индивидуальное лицо, компания или розничная торговая сеть, потребители всегда смогут контролировать свои платежи.

1. Fast retail payment systems//Bulletin of the Reserve Bank of Australia; December Quarter 2014 URL: http://www.rba.gov.au/publications/bulletin/2014/dec/pdf/bu-1214-6.pdf.

2. Innovation in Retail Payment Services in Major Economies// Bank of Japan Review, November 2014 URL: https://www.boj.or.jp/en/research/wps_rev/rev_2014/data/rev14e03.pdf.

3. Strategies for Improving the U.S. Payment System//Federal Reserve System; 26 January, 2015 URL: https://fedpaymentsimprovement.org/wp-content/uploads/strategies-improving-us-payment-system.pdf.

4. SWIFT’s Submission: In response to the RBA paper «Strategic Review of Innovation in the Payments System: Conclusions»//29 August, 2012 URL:http://www.rba.gov.au/payments-system/reforms/strategic-review-innovation/submissions/201206-strategic-review-innovation/swift-20120831.pdf.

5. T. Bradford, W. R. Keeton. New Person-to-Person Payment Methods: Have Checks Met Their Match? Federal Reserve Bank of Kansas City Economic Review. Third Quarter 2012.

6. Payment, clearing and settlements in CPSS countries. CPSS. BIS. Basel. 2011–2012. Vol. 1–2.

7. Innovations in retail payments. CPSS. Bank of International Settlements. Basel. 2012.

8. Положение о платежной системе Банка России // от 29.06.2012 №384-П; п. 1.4 ст. 1

9. Федеральный закон от 27.06.2011 № 161-ФЗ «О национальной платежной системе» // Российская газета. 30.06.2011. № 139.

10. Национальная платежная система в 2013 году // Издания Банка России. Платежные и расчетные системы. Анализ и статистика, 2014 (46).

11. Официальный сайт Банка Международных Расчетов. URL: www.bis.org.

12 Официальный сайт Банка России. URL: http://www.cbr.ru/statistics/.

13. Официальный сайт Федеральной Резервной Системы. URL: http://www.federalreserve.gov.

14. Официальный сайт Европейского платежного совета. URL: http://www.europeanpaymentscouncil.eu/.

15. Официальный сайт Центрального Банка Японии. URL: http://www.boj.or.jp/en/index.htm/.