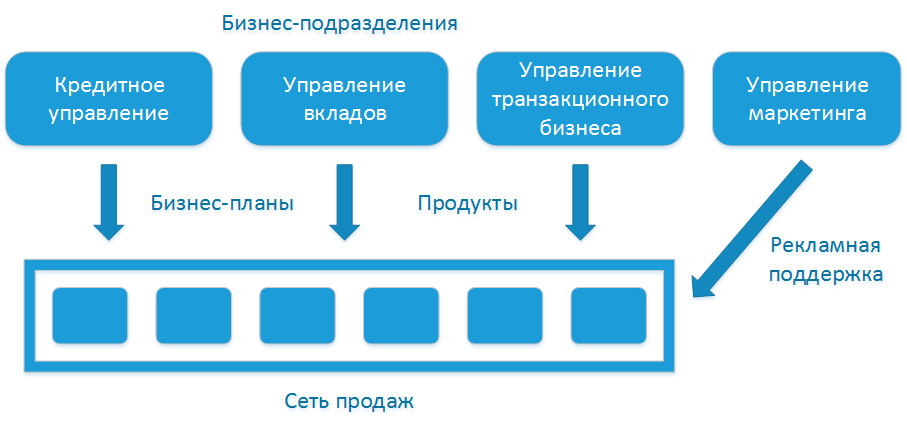

До недавних пор система продаж банка строилась главным образом через сеть офисов. Классическая оргструктура при этом выглядела как набор нескольких бизнес-подразделений, разделенных по продуктовому принципу: кредитное направление, направление привлечения средств, карточный бизнес и т.д. На верхнем уровне традиционно была закреплена макросегментация: дирекция розничного бизнеса, дирекция корпоративного бизнеса и иногда дирекция МСБ. При этом существовало большое иерархическое подразделение управления филиальной сетью, зачастую объединенное с операционным управлением.

Система KPI такой бизнес-модели строилась достаточно прозрачно и просто: менеджер, ответственный за кредитный бизнес, имел показатели объема и доходности кредитного портфеля, скорректированные на ставку фондирования ресурсов и уровень дефолта. Другой менеджер, отвечающий за розничные пассивы, имел в ответственности объемный показатель ресурсного портфеля и ставку привлечения.

Все эти бизнес-показатели, как правило, на 100% распределялись на сеть офисов, формируя управленческий баланс и P&L каждого в отдельности подразделения. При этом задача выполнения спущенных сверху планов становилась главной проблемой управляющего отделением. Головной банк поставлял продукты, технологии, осуществлял рекламную поддержку, техническое и консультационное сопровождение, подбрасывал лиды для отработки контактов с клиентами. Но фактически обязанность по привлечению клиентов была закреплена за офисом. Некоторые банковские бизнес-модели предполагали выделение офисов в самостоятельные хозяйственные единицы, имеющие собственный бюджет и даже право выбора подрядчиков (например, по хозяйственному обеспечению, рекламе или ИТ-закупкам).

Рис. 1. Бизнес-модель классического банка с отделениями

В условиях цифровой трансформации и изменения шаблонов поведения потребителей описанная выше модель сталкивается с целым рядом существенных вызовов, причинами которых служат всем известные ключевые тренды этой трансформации. Перечислим их.

Клиентоориентированность

Уже несколько лет мы говорим о том, что основной актив банка – клиент, а не купленный им продукт. Построение уникальных взаимоотношений с каждым клиентом, начиная от его первого визита на посадочную страницу сайта банка или звонка в колл-центр, является основной технологий CRM, внедряемых банками. Но в какое место в старой структуре вписывается подразделение, ответственное за CRM и жизненный цикл клиента? Разные кредитные организации подходят к этому вопросу по-разному: начиная от взращивания CRM-компетенций в бизнес-юнитах, формирования CRM-структуры в департаменте маркетинга и заканчивая созданием самостоятельного подразделения с собственными бизнес-KPI.

Омниканальность

В условиях цифровой трансформации все каналы коммуникации клиента с банком становятся равноправными. Алгоритм «мы примем заявку дистанционно, но вы все равно приходите в офис» перестает быть типовым, особенно в преддверии серьезного изменения правового поля в части дистанционной идентификации клиентов. Но как взаимоувязан традиционный канал офисной сети с дистанционными каналами привлечения и обслуживания клиентов? Не создает ли разделение структуры банка на онлайн- и офлайн-каналы непреодолимый барьер в управлении жизненным циклом клиента? Будут ли офисы заинтересованы в переводе клиентов в онлайн, если при этом они потеряют свои собственные бизнес-показатели? Представляется, что в этих условиях выделение менеджеров, управляющих разными каналами, без связующего их звена, неэффективно. В противном случае мы получим в лучшем случае мультиканальность.

Цифровой маркетинг

Современные технологии маркетинга также переходят от офлайн- к онлайн- взаимодействию. Если раньше подразделения маркетинга занимались дизайном бренда, разработкой креативных концепций продвижения и проведением промомероприятий, то сейчас технологии привлечения клиентов вышли в сеть и тесно интегрированы с CRM банка. Сайт банка, за которой раньше отвечал иногда даже департамент ИТ, становится одним из основных видов стратегического маркетингового вооружения.

Сегментный подход

Все больше усилий мы тратим на изучение наших покупателей. И нам уже недостаточно делить целевые аудитории на «mass – upper mass – affluent» и на поколения «X – Y – Z», мы хотим знать о них больше, для чего строим хранилища данных, покупаем внешние данные и строим аналитические модели. И сразу сталкиваемся с недостатком квалифицированных специалистов в этой области, отчего рассредоточение аналитиков по разным бизнес-подразделениям становится большой проблемой.

Индивидуальные продуктовые предложения

Классический подход массового рынка «баночка 0,33 или баночка 0,5» больше не работает. Для привлечения клиента нужна «тонкая настройка» под его потребности. Мы придумываем сложные кобренды, бонусные системы и программы лояльности, рассчитываем предодобренные предложения по многофакторным моделям с целью «угадать» индивидуальную потребность клиента в тот микромомент, когда он ее едва начинает ощущать.

Дистанционное обслуживание

Клиенты готовы и хотят общаться с банком в онлайне, делая это наиболее удобным для себя способом. И ждут персонального отношения, как к другу или близкому знакомому. Необходимость визита в офис для завершения сделки становится для клиента непреодолимым препятствием: конверсия от «да, я хочу купить этот продукт» до визита в отделение часто не превышает и 5%. Это означает, что дистанционные каналы должны существенно расширять свою функциональность, превращаясь в естественную среду обитания и продаж банковских продуктов.

Вышеописанные тренды делают все менее жизнеспособной старую модель продаж через офисы. Но для того, чтобы новая модель могла существовать, очевидно необходима глубокая структурная перестройка бизнес-процессов банка и зон ответственности ключевых менеджеров.

Рис. 2. Новая модель омниканального цифрового банка

Изложим основные требования к новой модели:

- все каналы коммуникации с клиентами равноправны, отделение банка перестает нести функцию главного (и порой единственного) канала продаж и обслуживания;

- знания о клиенте должны накапливаться и пополняться при любом контакте с ним в любом канале, они должны использоваться для планирования следующего взаимодействия;

- необходимо учитывать переход модели клиентского поведения к цифровым технологиям.

В модели цифрового банка, по нашему мнению, должны быть выделены следующие блоки, играющие ключевую роль:

1) Подразделение маркетинга, выполняющее задачу изучения клиентского поведения, определения целевых аудиторий, с которыми необходимо работать, и формулирующее требования к разработке продуктовых линеек для выбранных стратегическими клиентских групп.

2) Бизнес-подразделения, чья функция вместе с ИТ-блоком сводится к быстрой разработке и выводу на рынок новых продуктов и технологий совершения операций, методологии и технологической поддержке процессов.

3) Подразделение CRM, выполняющее основную роль в организации автоматизированных процессов сегментации клиентов, планирования и исполнения маркетинговых кампаний во всех каналах, управлением воронкой продаж. Только это подразделение должно иметь право решать, какую коммуникацию через какой канал и с кем целесообразно провести.

4) Подразделения – владельцы каналов. В зависимости от канала они управляются по-разному: если для тяжелой сети офисов необходима сильная вертикаль региональных дирекций, штат тренеров, актуальные разработанные методики обучения и контроля, то для большинства дистанционных цифровых каналов достаточно правильно настроенных и интегрированных с CRM ИТ-систем. Менеджеры, ответственные за «людские» каналы, должны заботиться о компетентности сотрудников, а владельцы дистанционных каналов – о гибкости и функциональности ПО. Перенастройка системы ДБО не должна проходить сложнее, чем переобучение операционистов.

Спор о том, какая модель банка, с офисами или без, более эффективна в новых рыночных условиях, идет до сих пор. Мы видим примеры успешных реализаций тех и иных моделей. Однако большинство банков на текущий момент хотя и сокращают число отделений, стремясь уменьшить издержки, но все же не готовы отказаться от них вовсе. Наличие отделения свидетельствует о существовании, присутствии банка на территории, устойчивости его положения. К тому же клиентов, готовых полностью отказаться от классического банковского обслуживания, у нас пока немного. Мы не призываем к радикальным мерам в отношении закрытия отделений, но уверены, что роль отделений должна быть трансформирована. По крайней мере, отделение больше не должно осуществлять целеполагание в процессе привлечения клиентов, поскольку является лишь составным элементом, отдельным звеном в бизнес-процессах воронки продаж. Существуют задачи, которые целесообразно поручить офису, для работы с клиентами «лицом к лицу».

Что же касается трансформации системы KPI, то наряду с классическими показателями объемов и ставок привлечения и размещения ресурсов, которые сейчас уже не должны декомпозироваться на сеть продаж, необходимо взять на вооружение показатели, характеризующие качество клиентской базы, возможно, сгруппированной по ключевым сегментам: срок жизни клиента в банке, доходность на клиента, количество продуктов на клиента, уровень удовлетворенности клиентов и т.д.

Успех банка, особенно имеющего долгий опыт работы на рынке, в новых реалиях цифровой среды напрямую зависит от готовности менеджеров менять бизнес-модели, трансформировать процессы и повышать их технологичность в достаточно короткие сроки.