Чем дальше, тем все более очевидным становится то, что получение процентного дохода, лежащее в основе классической модели банкинга, теряет позиции ключевого драйвера прибыльности банков. Первенство перейдет к другой альтернативной модели бизнеса, построенной на диверсификации источников дохода с фокусом на непроцентный доход.

Еще в октябре прошлого года на большинстве банковских конференций и в СМИ шли активные обсуждения того, что «зима близко» и дальнейшая работа на рынке кредитования может очень скоро стать невыгодной для банков. В пользу этого свидетельствовало одновременно несколько фактов: рост рисков, увеличение стоимости фондирования, а также уровня закредитованности населения страны, особенно в сегменте subprime. Сегодня, спустя пять месяцев, можно с уверенностью говорить о том, что на рынке кредитования зима уже наступила.

В этой ситуации можно применять различные стратегии выживания: снижать операционные расходы, выходить в новые сегменты, оптимизировать процессы управления рисками и т.д. Все эти методы неоднократно доказывали свою эффективность, и многие банки очень хорошо умеют их использовать, что, безусловно, приносит свои результаты.

В этой статьей я хочу рассмотреть еще одну из возможных стратегий – полное замещение сокращающегося процентного дохода комиссионным или непроцентным доходом (НПД). В этом направлении развиваются многие банки, однако доход от продажи новых комиссионных продуктов и сервисов пока не сопоставим с доходами от кредитования.

Жизнь в новой НПД-реальности

Рост НПД – один из ключевых элементов стратегии Группы Лайф, на котором мы сфокусировались еще в середине 2013 года, когда снижение объемов кредитования и процентных доходов превратилось в очевидный тренд на рынке. Основным драйвером внедрения нового подхода для нас стали растущие риски, особенно в сегменте subprime. Стремясь их минимизировать, мы ввели стоп-сигналы по некоторым клиентским сегментам и ужесточили кредитную политику, что в результате привело к повышению качества кредитного портфеля, но сокращению объема выдач. Таким образом, стимулирование роста дохода за счет комиссий стало требованием изменившейся действительности.

Некоторое время назад мы в ФГ Лайф начали выстраивать соответствующие процессы и активно развивать новые продукты, которые бы позволили нам продолжать зарабатывать в кризис, сократить кредитные риски и сохранить клиентскую базу.

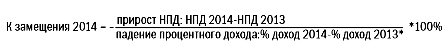

Для оценки эффективности нашей стратегии мы используем так называемый коэффициент замещения, показывающий, на сколько процентов мы компенсировали падение процентного дохода ростом НПД:

Данный показатель рассчитывается в ФГ Лайф на ежемесячной основе в разрезе всех входящих в Группу банков и бизнес-направлений.

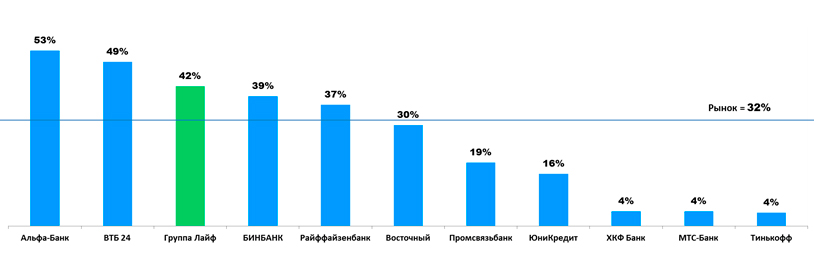

Цель Группы на ближайшие три года – достичь 100%-го коэффициента замещения. В настоящее время мы оцениваем уровень замещения в банках ФГ Лайф в 42%, что заметно лучше ситуации в среднем по рынку, на котором среднее значение коэффициента замещения составляет 32% (см. рис. 1).

Источник данных – внутренняя аналитика ФГ Лайф на основе данных ЦБ.

Необходимо пояснить, что именно ФГ Лайф относит к понятию «непроцентный доход», или НПД.

К классическим комиссионным продуктам можно отнести тарифные планы и дебетовые карты, платежи и переводы, операции с наличными, страховые и инвестиционные продукты, банковские ячейки. Почти все банки с той или иной степенью эффективности занимаются развитием этих продуктов.

*Процентный доход с учетом стоимости риска

Рис 1: Коэффициент замещения ЧПД (чистого процентного дохода): отношение прироста НПД к приросту ЧПД с учетом риска по новым выдачам, в % Источник данных – внутренняя аналитика ФГ Лайф на основе данных ЦБ

Однако здесь важно понимать, что продажи многих из этих продуктов, таких как кредитные истории, страхование от потери работы или несчастного случая и т.д., напрямую зависят от объемов кредитования. Продажи тарифных планов тоже завязаны на кредитные продукты, особенно в банках, бизнес-модель которых строится не на зарплатных проектах и обслуживании состоятельных клиентов, а на кредитовании клиентов, близких к сегменту subprime.

Поэтому в развитии НПД Группа Лайф делает ставку не только на классические комиссионные банковские продукты, но и на новые, небанковские продукты, которые не только не зависят от объема кредитования, но и позволяют зарабатывать даже в условиях полной остановки выдач кредитов.

Доход от этих продуктов мы называем «чистым НПД», и именно этот показатель для нас является ключевым при оценке эффективности нашей стратегии.

Небанковские продукты в банках

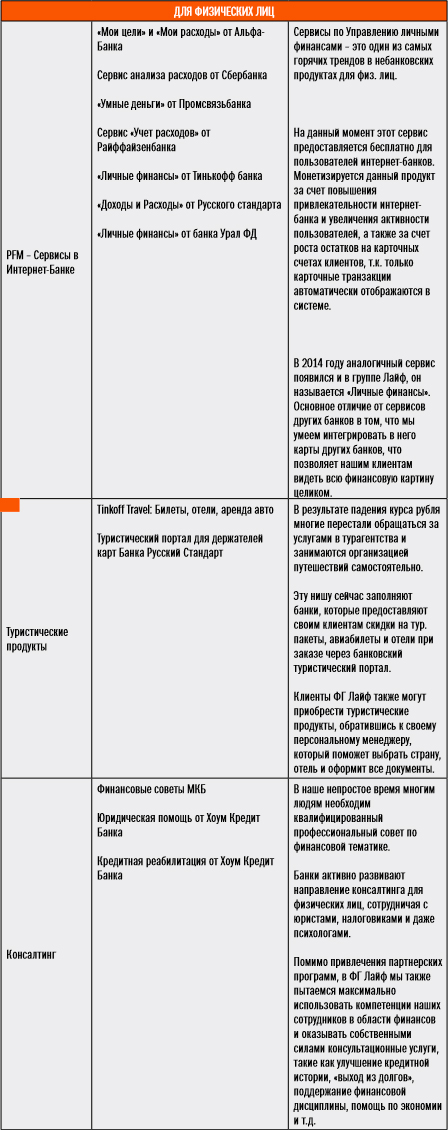

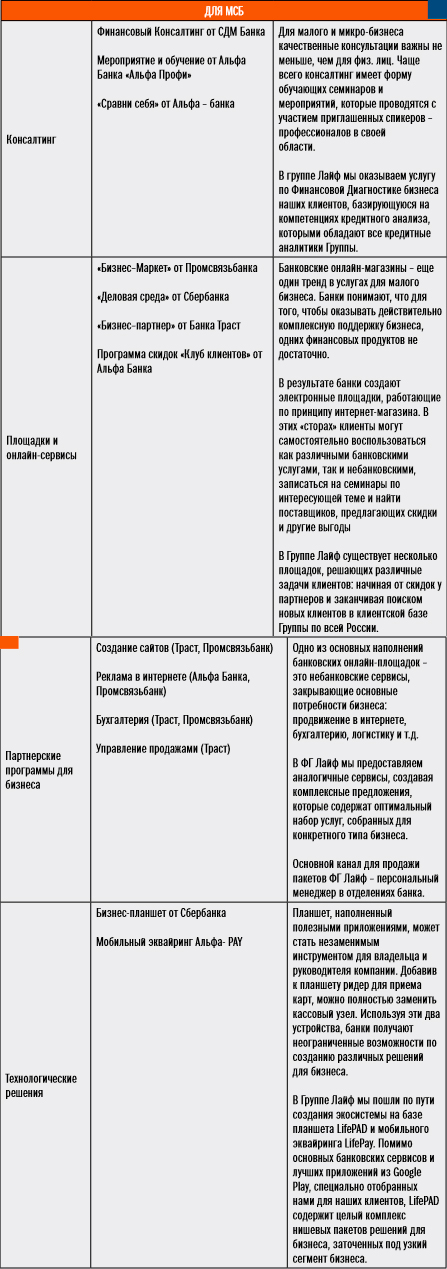

Стоит отметить, что не только ФГ Лайф активно развивает направление небанковских продуктов. В 2014 году лидеры рынка запустили достаточно большое количество новых небанковских решений, которые можно отнести к «чистому НПД» и продажа которых в кризис позволит создать ценность для клиентов, удержать старых и привлечь новых.

Рассмотрим несколько примеров продуктов от крупнейших розничных и универсальных банков, на которые Группа Лайф ориентируется при разработке собственной продуктовой линейки.

Как показывает анализ ситуации на банковском рынке, в настоящее время начинают активно развиваться небанковские продукты и услуги, которые служат источником НПД и повышают лояльность клиентов.

Однако основной сложностью в деле реализации НПД-стратегии является то, что при всех достоинствах перечисленных продуктов продать небанковский сервис банкам достаточно сложно, потому что им приходится конкурировать с профильными организациями, являющимися профессионалами в конкретной области. Особенно сложно продавать эти продукты через удаленные каналы дистрибуции (сайт, интернет-банк), потому что, несмотря на кажущуюся эффективность такого процесса продажи, в нем отсутствует этап выявления потребностей с участием живого человека, в результате чего наличие этих продуктов может превратиться всего лишь в неэффективный маркетинговый инструмент.

Тем не менее ФГ Лайф удалось найти решение, позволяющее успешно продавать небанковские продукты в банке и зарабатывать доход, сопоставимый с получаемым от кредитования. Решением стала Клубная система.

Добро пожаловать в Клуб!

Одним из основных достоинств и конкурентных преимуществ облуживания в банках ФГ Лайф является персональный подход к клиенту. Он предполагает, что наши персональные менеджеры не только консультируют клиентов по банковским продуктам, но и активно взаимодействуют с ними с целью выявления их потребностей.

Все это стало возможным благодаря Клубной системе ФГ Лайф, в рамках которой клиенты получают не столько сервис и привилегии, сколько доступ к совершенно новому способу взаимодействия с банком, в основе которого лежит технологичность и забота о клиенте. Каждый клиент общается с персональным менеджером, который работает с ним как личный финансовый консультант. В зависимости от индивидуальных потребностей клиента персональный менеджер может предложить ему разные решения – от создания сайта до подбора оптимального турпакета для отпуска.

Возникает закономерный вопрос: достаточно ли банковский сотрудник компетентен, чтобы оказывать услуги такого широкого профиля? Мы нашли решение проблемы многофункциональности персонального менеджера. На базе Группы функционирует разветвленная сеть специалистов разных сфер деятельности – юристов, экономистов, специалистов по лояльности, маркетологов и т.д.: которые через менеджера могут оказывать клиентам необходимые услуги. Кроме того, большая часть из наших продуктов предоставляется нашими партнерами, лидерами в своей сфере. Персональный менеджер выступает в большинстве случаев лишь как «окно входа» для клиента.

В связи с этим одной из важных задач персонального менеджера (с ней справиться может лишь он) становится выявление потребностей клиентов. Для этого существуют различные инструменты: процесс «структурированного интервью», финансовое планирование для физлиц, финансовая диагностика бизнеса для юрлиц, регулярная системная отработка обратной связи, регулярные клубные мероприятия в отделениях банка и др.

После того как потребности клиента выявлены, персональный менеджер предлагает ему наиболее релевантное решение из своего арсенала. Вполне возможно, что клиенту целесообразнее воспользоваться не кредитом, за которым он пришел, а программой по экономии и улучшению кредитной истории, что позволит ему не только достичь своей цели, но и стать более «финансово здоровым».

Членство в Клубе платное, комиссия взимается ежемесячно. Клиент в любой момент может отказаться от услуг менеджера и перестать оплачивать комиссию. Это заставляет нашу компанию всегда быть в тонусе и своевременно, если вдруг клиент отказывается от Клуба, выявлять причины такого решения и совершенствовать нашу Клубную систему.

Таким образом, особый персональный подход, высокий уровень сервиса и Клубная система, объединяющая банковские и небанковские услуги, позволяют ФГ Лайф сохранять высокую лояльность клиентов, а также успешно наращивать непроцентный доход взамен кредитного.