Какими нужно стать банкам, чтобы по-прежнему быть востребованными на стремительно меняющемся рынке, – обширная тема для рассуждений.

Мне хочется поговорить о том, на что необходимо обратить внимание уже сейчас.

Давайте попробуем посмотреть глазами клиента. Какую ценность для нас представляют банки сегодня?

Когда мы идем в супермаркет, чтобы купить овощи или пакет молока, то понимаем, зачем нам это нужно. Хотим получить качественный продукт, выбираем свежее и вкусное от проверенных производителей.

В общем, ценность этой покупки для нас более чем очевидна.

Совершенно аналогично мы покупаем карту в фитнес-клуб или записываемся на прием к врачу – читаем отзывы, подбираем удобное расположение и нужный набор услуг.

Если смотреть через призму ценности, то наши текущие задачи и заботы всегда на первом месте. При этом ценность классических банковских услуг далеко не очевидна для нас как для клиента.

Пользоваться своими средствами клиент будет там, где привык или где для него удобнее: доброжелательнее сервис, понятнее и проще мобильное приложение, близко к дому или работе расположены отделения.

Оформлять кредит и вклад люди предпочитают там, где выгоднее условия. Пользователь просто идет в гугл и сравнивает предложения.

Например, пользователь выбирает подходящий вариант услуги кешбэк (рис. 1).

На рынке масса выгодных предложений. Главное, что можно дать клиенту, чтобы он чаще выбирал услуги именно вашего банка и не уходил к конкурентам, – это ценность.

Главное сейчас – ценность банка в глазах клиента

Людям не так значимо, у какого именно банка они приобретают услуги, – им важнее удобство и общие впечатления от сервиса. Выбор складывается из разных факторов: эмоций от взаимодействия с поддержкой банка, набора услуг, инновационности, репутации и надежности.

Поколение молодых и экономически активных людей от 20 до 35 (поколения Y) легко меняет свои предпочтения, отказываясь от неудобного сотового оператора или же банка. Можно сказать, что главный фактор выбора для них – простота, понятность услуг и моментальная выгода.

.jpg) Поколение Z – дети 2000-х – отличаются еще больше. Это цифровые люди, не расстающиеся со смартфоном, – и именно они придут к вам через 3–5 лет, чтобы открыть расчетный счет для своего стартапа.

Поколение Z – дети 2000-х – отличаются еще больше. Это цифровые люди, не расстающиеся со смартфоном, – и именно они придут к вам через 3–5 лет, чтобы открыть расчетный счет для своего стартапа.

Так почему они должны выбрать ваш банк?

Сервис и удобство – новые преимущества

Мы находимся на пороге масштабной трансформации. Меняется парадигма банкинга: если раньше сервис был вторичен, то сейчас обслуживание должно стоять на первом месте и стать главным источником дохода банка.

Через 3–5 лет у банков будет новое лицо и ценность для потребителей.

Чего хотят потребители

Потребитель ожидает получить такой набор услуг, который решит его жизненные задачи. Услуги должны быть удобными и полезными и касаться не только финансовой сферы – линейку предложений нужно расширять.

Эльвира Набиуллина в одном из своих выступлений дала понять, что главный вызов финансового сектора – это технологии, которые на данный момент отсутствуют в банках.

«Спрос на традиционные банковские услуги будет оставаться определенное время, но он все больше будет вытесняться спросом клиентов на новые технологии, и банки должны быть к этому готовы. Используют банки шанс, чтобы трансформироваться, или уйдут как институты – зависит от них самих, на мой взгляд.

Потому что есть развилка: смогут ли банки ответить на этот вызов и интегрировать технологии либо будут говорить, что мы на традиционных услугах живем дальше и у нас есть свой клиент, мы на нем будем концентрироваться. Это вызов для банковской системы, на который банки должны будут ответить».

Председатель Центрального банка РФ

Эльвира Набиуллина

Да, это вызов для всей финансовой розницы. Готов ли ваш банк к этому?

Нынешнее поколение взрослых уже привыкло к доступным и удобным сервисам, которые им предоставляют другие, не банковские отрасли – от Facebook до Uber.

.jpg) «Большие данные» позволяют предоставлять людям персонифицированное предложение услуг и товаров – а это создает дополнительную ценность и стимулирует к приобретению (рис. 2).

«Большие данные» позволяют предоставлять людям персонифицированное предложение услуг и товаров – а это создает дополнительную ценность и стимулирует к приобретению (рис. 2).

Любой технологический стартап сегодня реализует более инновационные продукты и услуги, чем устоявшийся финансовый институт. При этом надо отметить тот факт, что молодые компании делают это в условиях ограниченных ресурсов – как человеческих, так и финансовых.

В связи с этим встает вопрос: что будет дальше?

Конкуренция или партнерство?

Можно создавать свои продукты и приложения, делать их более персональными, интересными и нужными для пользователей. При этом придется потратить деньги, время и ресурсы. Нанять нужных сотрудников, переманить стоящих IT-разработчиков.

Проще и быстрее выбрать уже существующий продукт с наработанными технологиями.

Я верю в партнерство – это единственно правильный путь в сложившейся ситуации. Уверен, что в ближайшем будущем банк, которым я пользуюсь, будет встраивать сервисы других партнеров, чтобы сделать мою жизнь более комфортной.

Банки уже внедряют не только финансовые и страховые услуги. Например, есть Lifestyle-сервисы, но о них пока мало кто знает на массовом рынке.

Lifestyle-услуги в России

.jpg) Как правило, сейчас это сервис для обеспеченных пользователей, за которыми закреплен личный банкир.

Как правило, сейчас это сервис для обеспеченных пользователей, за которыми закреплен личный банкир.

Lifestyle-службы – это организация путешествий и мероприятий, помощь в покупке антиквариата и недвижимости, подбор лучших преподавателей и школ для детей клиента.

По сути, сервис по исполнению любых просьб и заказов нефинансового характера – от поиска билетов на закрытые мероприятия до подбора клиники в Германии. Программы есть у банков ВТБ Банк Москвы, Газпромбанк, J&T, Открытие и многих других.

Например, в банке УРАЛСИБ сервис называется «стиль жизни» и рассчитан на клиентов, разместивших в банке более 1 млн долл.

Такие услуги – уже первый шаг на пути создания дополнительной ценности банков для своих клиентов.

Нужно создавать ценность банка для массового клиента

Учитывая высокий порог входа в обслуживание по системе private banking, привычный набор вип-услуг почти недостижим для обычного потребителя или среднего бизнеса. Не каждый человек ищет выгодный вариант недвижимости за рубежом или приобретает экспонат в частную коллекцию.

Но массовый потребитель представляет интерес для банка – удержать клиента дешевле, чем привлечь нового в условиях конкурентного рынка. Вип-услуги – это всегда дорогие офисы, кожаные кресла и личное внимание. Массовые сервисы будут айтишные, мобильные и легкие (рис. 4).

Уже появились предложения социальных услуг, более доступные по стоимости.

Например, в 2015 году банки стали предлагать сертификат «Личный врач» от компании «Телемед» – это услуга дистанционного консультирования врача по телефону 24 часа в сутки. Конечно, звонок не заменит прием специалиста в клинике, но поможет уточнить диагноз или подобрать аналоги лекарств.

.jpg) Забота о здоровье – это более востребованное предложение, чем личный банкир. По данным Минздрава РФ, здоровых людей в России – 5–7%. Хронические заболевания есть у 55–70% населения – и это речь только про диагностированные.

Забота о здоровье – это более востребованное предложение, чем личный банкир. По данным Минздрава РФ, здоровых людей в России – 5–7%. Хронические заболевания есть у 55–70% населения – и это речь только про диагностированные.

Люди не умеют заботиться о себе. Медицина лечит заболевания – но их почти всегда можно предотвратить. Наше здоровье на 70% зависит от образа жизни и привычек, а не от генетики. Значит, причины ухудшения самочувствия можно найти и обезвредить (рис. 5).

Хочу привести пример сервиса для широкой аудитории, который может стать частью банковских Lifestyle-услуг, – российская компания Welltory.

Это сервис, который анализирует здоровье и образ жизни человека, чтобы улучшить его самочувствие. В основе лежат технологии, наука и эксперты-врачи: сомнолог, невролог, терапевты, биохимик, психотерапевт. Кроме них пользователю помогают диетолог и фитнес-тренер.

Сервис – это мобильное приложение, которое измеряет показатели стресса, самочувствия и энергии человека.

К приложению можно подключить более 200 различных устройств и фитнес-гаджетов, которые передадут информацию о питании, активности, сне, продуктивности и многие другие показатели.

.jpg) Система искусственного интеллекта (IBM Watson, Google Prediction и собственные разработки) находит взаимосвязи между самочувствием человека и его образом жизни. Пользователь на понятных цифрах и графиках может посмотреть, от чего зависит его состояние, что влияет хорошо, а что плохо (рис. 6).

Система искусственного интеллекта (IBM Watson, Google Prediction и собственные разработки) находит взаимосвязи между самочувствием человека и его образом жизни. Пользователь на понятных цифрах и графиках может посмотреть, от чего зависит его состояние, что влияет хорошо, а что плохо (рис. 6).

Эксперты исследуют причины проблем с самочувствием и подбирают персональные рекомендации, а помощник-аналитик помогает менять привычки.

Все общение происходит через чат приложения. Для пользователя сервис понятный, удобный, а главное, приносящий результаты.

Научный метод, который использует Welltory, называется кардиоинтервалография, он был придуман в 60-е годы для удаленного наблюдения за самочувствием космонавтов, сейчас широко применяется в профессиональном спорте и жизни.

В итоге человек может наглядно увидеть, как повлиял на него длинный рабочий день или поздний ужин. Продукт позволяет точечно решить проблемы – найти причину головной боли, заметить заранее простудное заболевание, обрести хорошую физическую форму или снизить уровень стресса (рис. 7).

Например, здесь представлен пример увеличения запаса сил пользователя на 68% – подобрали подходящее время для спорта.

.jpg)

Рис. 6. welltory интерфейс

Приложение бесплатно – пользователь может самостоятельно наблюдать за самочувствием. Бизнес-модель выстраивается на уровне поддержки врачей и персонального помощника-аналитика. Аналитик поддерживает, помогает контролировать самочувствие и внедрять изменения в привычках и образе жизни. За счет этого пользователи достигают результата.

Есть тарифы с гарантией изменений – например, увеличением продуктивности на 20% за три месяца.

.jpg) В чем ценность этого продукта?

В чем ценность этого продукта?

Получается, что одна компания может покрыть для банка целую линейку новых Lifestyle-услуг как для конечных клиентов, так и партнеров. Результатом кооперации с компанией Welltory может стать создание линейки продуктов как для частных лиц, так и для юридических лиц – партнеров банка.

Частные клиенты получают услугу заботы о собственном здоровье и ежедневного мониторинга самочувствия.

Юридические лица – выбирают сервис, который повышает продуктивность ключевых сотрудников, уровень здоровья, снижает уровень стресса и предотвращает выгорание персонала. Если сотрудники меньше болеют – компании сокращают расходы на больничные.

Сейчас, по данным Минтруда РФ, экономические потери работодателей из-за болезней сотрудников составляют 24 млрд долл. в год (1,4% ВВП) (рис. 8).

Такова польза заботы о здоровье для бизнеса и частных пользователей.

Ценность для страховых компаний

Отдельно хочется проговорить про value, которое несет предложение для страховых компаний.

Основной канал продаж полисов ДМС – это B2B. И страховая компания заинтересована в сокращении количества обращений по полису (рис. 9).

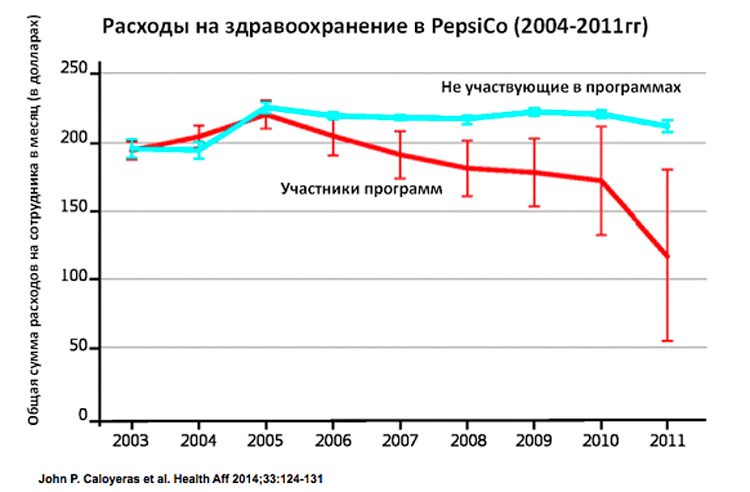

.jpg) Пример снижения затрат на больничные в PepsiCo: участники программ по контролю за образом жизни за семь лет почти вдвое уменьшили расходы работодателя, а значит, реже обращались к врачу

Пример снижения затрат на больничные в PepsiCo: участники программ по контролю за образом жизни за семь лет почти вдвое уменьшили расходы работодателя, а значит, реже обращались к врачу

А что же с рынком B2C?

Не каждый розничный клиент готов платить за медицинскую страховку 20–60 тыс. в год. Тем более сумма больше, если хочется застраховать всю семью. Но приобрести сервис заботы о собственном здоровье и предотвращении заболеваний – могут позволить себе практически все.

У Welltory есть обширная линейка тарифов, минимальная поддержка начинается от 550 рублей в месяц. Таким образом, у страховых компаний появляется возможность вывести на рынок новую, доступную и удобную услугу.

Какой вывод можно сделать

Новые услуги сделают банк более конкурентоспособным, ведь он будет решать проблемы своих клиентов. Настало время масштабных перемен – поэтому именно сейчас время нововведений для банков и страховых компаний.

И одно из решений, которое используют крупные корпорации во всем мире, – это кооперация с технологичными и инновационными компаниями.

Рис. 9. Пример снижения затрат на больничные в PepsiCo

Инновационные компании – гибкие и адаптивные, они умеют встраиваться в системы банков и создавать услуги и от лица банка, и выступать в качестве партнера.

Важно посмотреть чуточку вперед и уже сегодня создавать новые ценности для клиентов банков.