Начиная с середины 2013 года розничное кредитование снижает темпы, переориентируясь на модель развития, основанную на совершенствовании технологических процедур. Рыночная конъюнктура диктует новые, более строгие требования, в том числе и для подразделений маркетинга. В результате растет спрос на новые данные, технологии их анализа, новые маркетинговые идеи.

В статье приводятся элементы конкурентного анализа, проведенного на основе данных, входящих в стандартизированный отчет «Бенчмаркинг НБКИ». На конкретных примерах показаны решения типовых задач маркетинговых подразделений кредитных организаций.

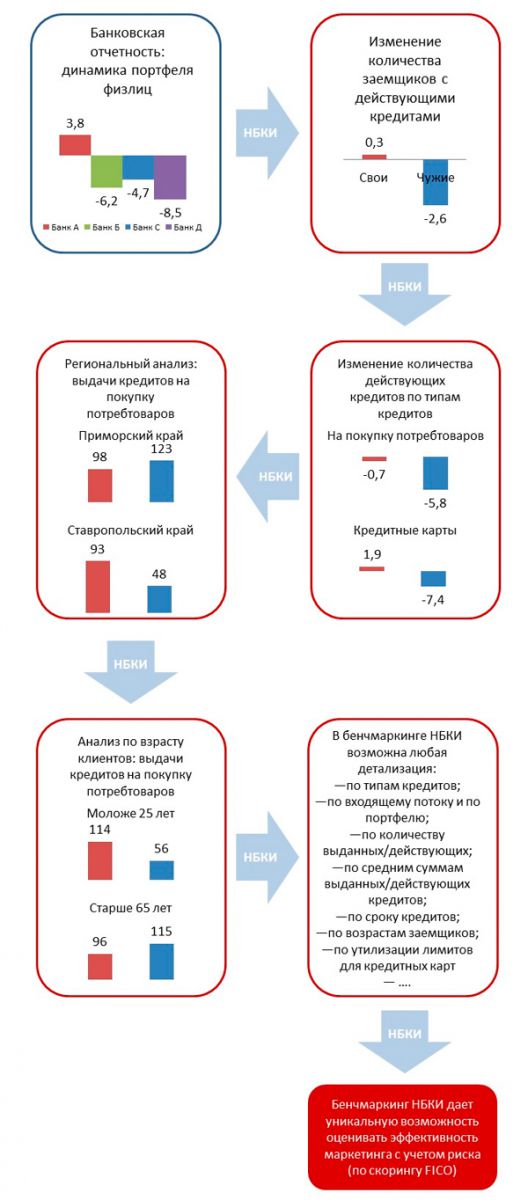

Динамика выдач кредитов

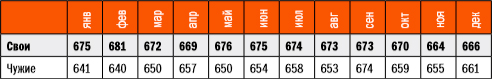

Задача сравнения динамики выдач кредитов с кредиторами конкурентной группы традиционно решается с помощью официальной банковской отчетности. Если маркетологу необходимо получить оперативные данные, он обращается к 101-й форме банковской отчетности, транслируемой на сайте Банка России.

Здесь и далее для наглядности будут использованы данные для Банка А и банков конкурентной группы (Б, С и Д). Банки отобраны автором самостоятельно исходя из собственных представлений их рыночной позиции, но с сопоставимыми объемами розничного кредитования во всех сегментах.

Для выбранного нами банка А сравнительный анализ представлен в Таблице 1. Данные по выдачам кредитов получены как сумма 455 счетов по 101-й форме отчетности и представлены в виде динамики месяц к месяцу.

Таблица 1. Динамика выдачи кредитов физическим лицам

Из таблицы можно сделать вывод о том, что в 4-м квартале наш Банк А, единственный из банков конкурентной группы, нарастил портфель кредитов физическим лицам. При этом динамика выдач новых кредитов у него отличалась от банков конкурентной группы.

Такой анализ хорош тем, что позволяет видеть персонализированную по кредиторам динамику выдач, портфеля и обороты по кредитам. Однако совершенно не дает представления о том, какие именно кредиты выдавались конкурентами, кому и с каким параметрами.

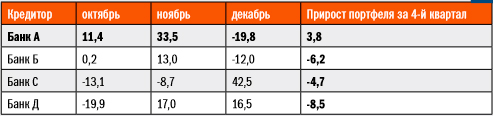

Представление о динамике выдач кредитов физическим лицам и динамики портфеля в стандартизированном Бенчмаркинге НБКИ существенно шире. Результаты представлены в Таблицах 2–5.

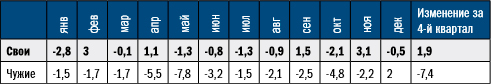

Таблица 2. Динамика изменения количества заемщиков с действующими кредитами (месяц к месяцу) в целом по РФ

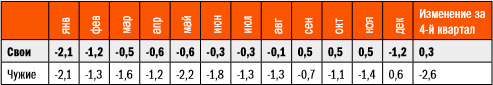

Таблица 3. Динамика изменения количества действующих кредитов на покупку потребительских товаров (месяц к месяцу) в целом по РФ

Таблица 4. Динамика изменения количества действующих кредитных карт (месяц к месяцу) в целом по РФ

Таблица 5. Динамика изменения выдач новых кредитов на покупку потребительских товаров в целом по РФ

Как видим, мы получили более репрезентативную картину положения Банка А относительно банков конкурентной группы в разрезе кредитных продуктов. И наши знания о сравнительной динамике кредитования с легкостью обогащаем фактами за 4-й квартал:

• Банк А увеличил количество действующих заемщиков, а конкуренты – сократили.

• Активность Банка А в сегменте необеспеченного кредитования выше. Количество действующих кредитов на покупку потребительских товаров сократилось на 0,7%, у конкурентов – на 5,8%, количество действующих кредитных карт выросло на 1,9%, у конкурентов сократилось на 7,4%.

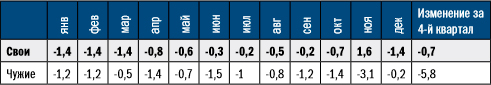

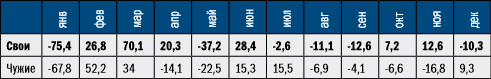

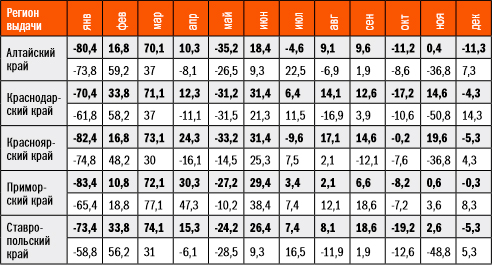

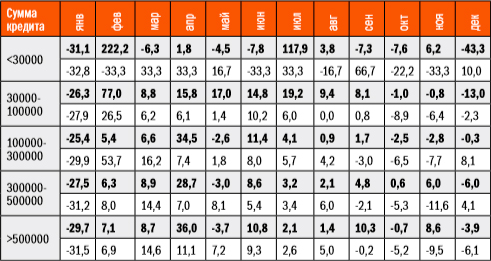

Более того, Бенчмаркинг НБКИ позволяет повысить детализацию наших знаний о сравнительной динамике. В таблицах 6–8 представлена динамика выдач кредитов на покупку потребительских товаров в регионах РФ (выборочно), по суммам кредитов и возрастам заемщиков.

Таблица 6. Выдачи кредитов на покупку потребительских товаров по регионам РФ (выборочно). В таблице представлена помесячная динамика, «свои» данные выделены шрифтом.

Таблица 7. Динамика выдач кредитов на покупку потребительских товаров в зависимости от суммы кредитов. В таблице представлена помесячная динамика, «свои» данные выделены шрифтом.

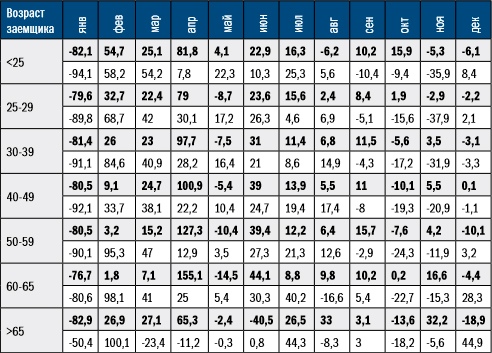

Таблица 8. Динамика выдач кредитов на покупку потребительских товаров в зависимости от возрастной группы заемщиков. В таблице представлена помесячная динамика, «свои» данные выделены шрифтом.

Региональный разрез дает маркетологу уникальные знания о фактической активности «на местах». Это позволит корректировать рекламные кампании, оценивать спрос и эффективность в каждом из регионов присутствия банка.

Возрастная структура выдач выявит сильные и слабые стороны бренда Банка А среди различных целевых групп и даст возможность корректировать планы в зависимости от стратегии развития банка.

В нашем случае мы отмечаем, что во всех регионах присутствия отличия динамики выдач кредитов на покупку потребительских товаров нашего Банка А совпадают с общей, за исключением Приморского края, где конкуренты показывают результаты лучше: в декабре в Приморском крае конкуренты выдали на 23% больше кредитов, чем в августе, в то время как Банк А – на 2% меньше. Кроме того, конкуренты увеличили выдачу заемщикам старшей возрастной группы: в декабре таких кредитов было выдано по сравнению с августом на 15% больше, а у Банка А – на 4% меньше.

Оценка эффективности маркетинга

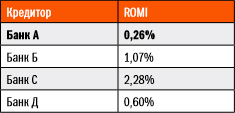

Для оценки эффективности маркетинга используются различные индикаторы, самым простым из которых можно считать возврат на маркетинговые инвестиции (ROMI – Return On Marketing Investment). Для нашего случая прямой подсчет ROMI за 4-й квартал показывает более высокую эффективность маркетинга Банка А.

Таблица 9. Возврат на маркетинговые инвестиции за 4 квартал на основе сопоставления затрат на рекламу (строка 26404 102-й формы банковской отчетности) к сумме выданных кредитов физическим лицам (сумма по дебетовым оборотам 455-х счетов 101-й формы).

Конечно, эта таблица весьма условна, так как мы достоверно не знаем структуру рекламных затрат конкурентов из банковской отчетности. Достоверно и в нужном нам разрезе (продуктовом, региональном и т.д.) мы можем лишь посчитать собственный ROMI. Для конкурентов мы можем использовать лишь оценочные характеристики их рекламных кампаний, в чем нам активно помогают различные исследовательские агентства, дающие такие оценки.

Именно поэтому даже для ROMI в конкурентном анализе целесообразнее использовать динамические ряды, то есть замерять стоимость процента изменения по портфелю. То есть те показатели, которые, как мы заметили, с нужной нам детализацией, присутствуют в Бенчмаркинге НБКИ.

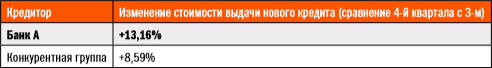

Более того, обладая сведениями о количестве выданных кредитов за период, мы можем получить динамику важнейшего маркетингового индикатора – стоимости выдачи одного кредита.

В нашем случае итоговая таблица такого упражнения дает весьма интересный результат.

Таблица 10. Оценка изменения стоимости выдачи кредита

Как и в первом случае, для оценки рекламных затрат мы использовали 102-ю форму банковской отчетности, что ограничило нас во временном анализе. Мы используем оценку квартальной динамики. При использовании данных исследовательских агентств, дающих оценку рекламных затрат помесячно и в разрезе рекламных активностей и рекламируемых продуктов, мы смогли бы получить более репрезентативные данные.

Тем не менее в целях демонстрационных целей настоящего материала мы принимаем, что сделанные нами допущения верны, и делаем вывод о том, что, за повышение своей активности по выдаче кредитов Банк А заплатил соответствующую цену, которую легко получить из абсолютных значений рекламных затрат Банка А.

Оценка эффективности маркетинга с учетом качества клиентов

Классическая дискуссия подразделения маркетинга с коллегами сводится к тому, что эффективность маркетинга не учитывает качество генерируемого им потока. Условно его можно оценить по доле отказов в выдаче кредитов, но, так как эта переменная доступна прежде всего риск-менеджеру, маркетолог вынужден принимать качественные оценки коллег на веру. Это может привести к тому, что, обеспечивая свой банк более «дорогими» клиентами (как в нашем случае), может быть сделан вывод о том, что маркетинг конкурентов более эффективен и Банку А следует сменить тактику на тактику конкурентов.

Бенчмаркинг НБКИ позволяет избежать такой ошибки. В таблице 11 приведены средние значения скоринга FICO по обработанным заявкам на кредиты (которые, очевидно, сгенерированы маркетингом). Скоринговая шкала FICO ранжирована от 350 до 850 баллов, при этом меньшие значения скоринга означают большую вероятность дефолта заемщика в будущем, то есть менее качественных заемщиков.

Таблица 11. Средние показатели FICO2 AO по обработанным заявкам

Как видим, маркетинг Банка А генерирует поток клиентов с существенно меньшим риском и, несмотря на более высокую стоимость клиента (точнее динамику этой стоимости), обеспечивает Банку А лучший финансовый результат, так как заемщики Банка А будут лучше отдавать полученные кредиты.

Заключение

В данной статье показаны лишь элементы использования данных НБКИ в маркетинговом планировании. Однако даже на этом уровне можно сделать вывод о том, что бенчмаркинг НБКИ дает уникальную возможность маркетинговому подразделению банка повысить эффективность оценки маркетинговых коммуникаций, выявить сильные и слабые стороны своей стратегии, внести корректировки для увеличения реального финансового результата. Оперативность и стабильность получаемых данных позволяет сделать анализ простым и применимым для конкретных действий. Учет в маркетинге индикаторов риска сделает анализ понятным для бизнес-подразделений банка и будет способствовать более эффективной командной работе, как на стадии планирования, так и на этапах реализации планов.

Диаграмма 1. Детализация конкурентного анализа с помощью Банчмаркинга НБКИ