«Простой и удобный доступ к кредитной истории выведет рынок на новый уровень. Мы рады, что стали катализатором этого процесса»

История кредитных историй

В Советском Союзе коммерческих банков не было. Они появились только в конце 80-х вместе с изменениями в законодательстве. К тому моменту на Западе банковская система активно развивалась уже не одно десятилетие. Поэтому и кредитование, и понятие «кредитная история», и, как результат, бюро кредитных историй там появились значительно раньше.

Если взглянуть на то, как рынок кредитных отчетов выглядит сейчас, например, в США, можно предположить, каким он будет у нас в ближайшее время.

В США, где получить кредит с достаточно низким процентом значительно труднее, чем у нас, процесс зарабатывания хорошей кредитной истории состоит из последовательности конкретных действий. Есть целая система формирования хорошей кредитной истории, на которую влияет и образование, и трудоустройство, и оплата коммунальных платежей. В плюс идут и вклады, и кредитные карты со своевременными платежами. Когда такая информация накапливается в кредитном бюро, у человека появляется возможность получить кредит на хороших условиях.

Несомненно, интерес к кредитной истории напрямую зависит от того, насколько часто к ней обращаются компании и ведомства. Банки – не единственные, кто обращает внимание на эту информацию. На Западе ее берут в расчет и работодатели, нанимая кандидатов, и страховые компании, рассматривая заявки на страхование. У нас это также стало разрешено, но пока что не так распространено, как на Западе.

В России официально бюро кредитных историй появились только в 2004 году, когда был принят соответствующий закон. Это произошло относительно недавно, но интерес к кредитным историям растет очень быстро, догоняя западный уровень. Вместе со спросом развиваются и сами бюро. Так, с недавнего времени перечень источников формирования кредитной истории расширился «на американский манер»: теперь это не только банковская информация, но и информация от жилищно-коммунальных служб о решениях суда в отношении должника по коммунальным услугам и услугам связи, которые не исполнены в десятидневный срок. Плюс к этому – так же по алиментам – вступившие в силу решения суда, не исполненные в десятидневный срок, могут передаваться Федеральной службой судебных приставов. Арбитражные управляющие, в свою очередь, обязаны информировать бюро о банкротствах лиц. Банки теперь должны передавать в бюро расширенные данные, включая информацию о поручителях и залогах. Таким образом, кредитная история расширяется и поэтому становится более ценной для различных компаний. Так, в России информацию из этого источника могут получать компании, которые рассматривают потенциальных сотрудников. Сервис с таким функционалом уже есть у системы СПАРК-Интерфакс совместно с Объединенным кредитным бюро (ОКБ).

Взглянуть на себя глазами банка

Развитие рынка происходит одновременно с осведомленностью населения. Сейчас уже сложно найти человека, который не знает о существовании кредитной истории и о ее влиянии на предложения от банков. Однако большинство все еще воспринимают эту информацию как совершенно закрытую процедуру, некую «черную коробку», в которую нельзя заглянуть. Это во многом связано с тем, что в России действует достаточно сложная система идентификации. Чтобы получить информацию из своей кредитной истории, раньше людям приходилось ехать в офис кредитного бюро или отправлять нотариально заверенные документы. В США же для просмотра базовой информации онлайн достаточно ввести номер карты социального страхования и последних четырех цифр кредитной карты.

Очевидно, что если облегчить доступ к этим данным гражданам РФ, то они смогут осознанно работать над улучшением своей кредитной истории, будут лучше понимать, как она формируется, станут более финансово грамотными и ответственными заемщиками, что положительно повлияет на рынок кредитования в России.

Кредитные истории в Сбербанк Онлайн

Чтобы предложить удобный сервис для доступа к такой важной для каждого информации, мы решили задействовать простой и надежный способ идентификации, хорошо знакомый нашим клиентам, – интернет-банк Сбербанк Онлайн.

В результате появился сервис «Кредитная история» в интернет-банке от Сбербанка – уникальный продукт, позволяющий нашим клиентам получить онлайн-доступ к своей кредитной истории.

Это работает по сценарию, интуитивно понятному пользователям. Чтобы получить кредитную историю, клиенту Сбербанка достаточно зайти в веб-версию Сбербанк Онлайн и перейти в раздел «Кредиты». На странице сервиса можно узнать детали услуги и за пару кликов после подтверждения по sms приобрести кредитный отчет от Объединенного кредитного бюро, оплатив его со счета в Сбербанке. Кредитная история станет доступна сразу после оплаты.

Что увидит пользователь, который приобрел кредитную историю?

Во-первых, кредитный рейтинг, который определяется по пятибалльной шкале на основе алгоритма ОКБ. На него влияют просрочки (за последнее время и за всю историю), особенности так называемого кредитного поведения человека, характер запросов в кредитное бюро, объем и динамика кредитной нагрузки и платежная дисциплина в первое время обслуживания долга.

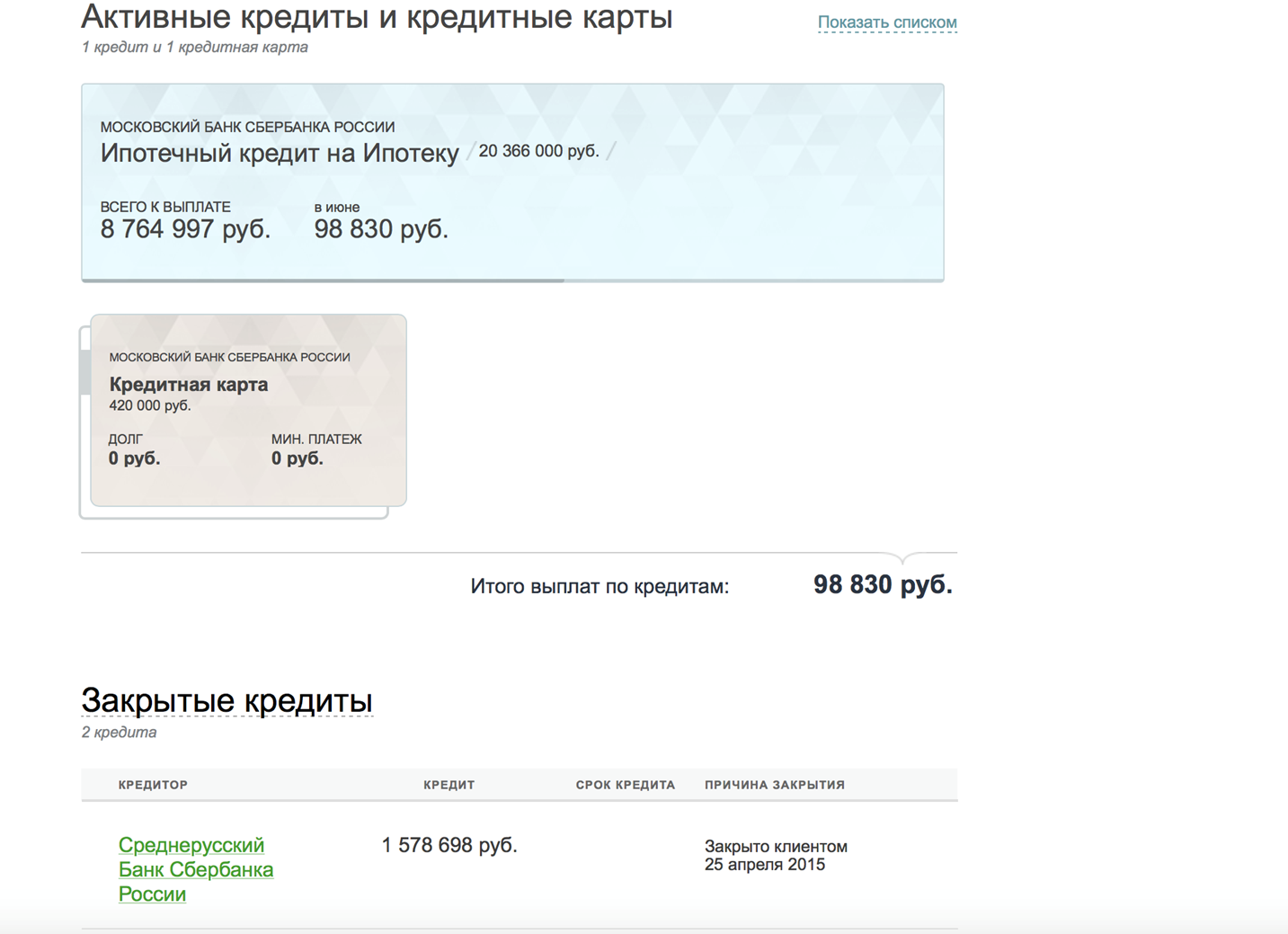

Следующий блок данных показывает текущие кредиты и кредитные карты. На основной странице кредитной истории отображается краткая информация в виде карточек с указанием банка, типа продукта, общей суммы выплаты и суммы, которую нужно перевести в текущем месяце. По каждой карточке можно кликнуть, чтобы детально просмотреть список платежей, проверить наличие просрочек и т.д. Если все выплаты производились вовремя, то информация об этом будет отображаться сразу после основных данных о кредите.

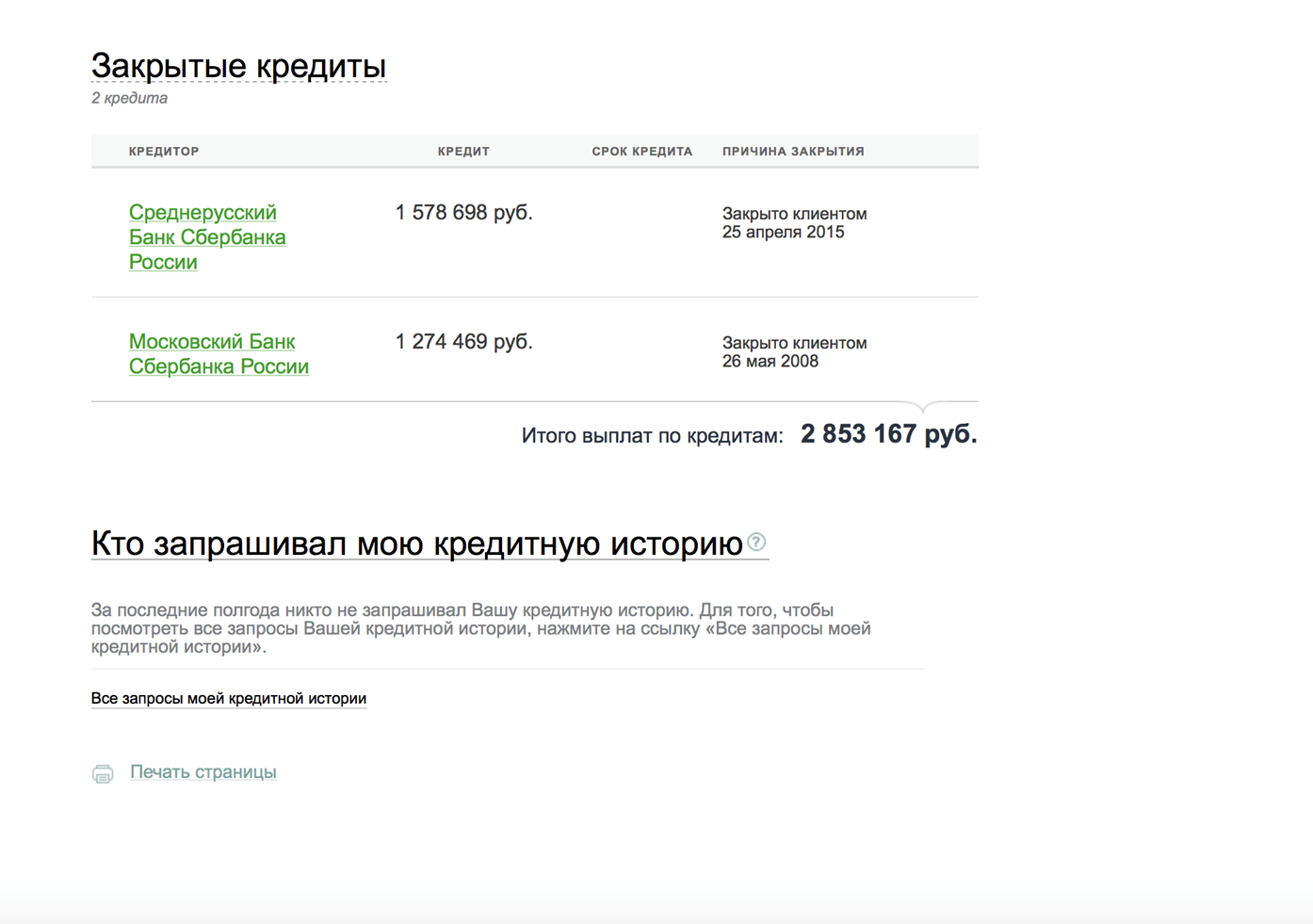

Аналогичным образом ниже представлены закрытые кредиты, включая общую сумму выплат и банки, в которых обслуживался клиент. Последний блок на странице – это список компаний, которые запрашивали кредитную историю заемщика, включая даты запросов.

Для удобства отчет можно в один клик скачать в виде файла в формате PDF.

Для создания сервиса мы построили техническую платформу, которая работает следующим образом: после покупки имя и паспортные данные по защищенному каналу передаются в ОКБ. Далее релевантная информация о кредитной истории направляется в Сбербанк Онлайн и становится доступна в виде понятной страницы в удобном оформлении. При этом кредитная история отображается только самому пользователю в его Личном кабинете.

Стоит также отметить, что получить полный кредитный отчет, содержащий все части кредитной истории, может только конкретный человек. Кредитные организации, страховщики и потенциальные работодатели получают доступ только к титульной и основной частям кредитной истории, где нет данных о конкретных банках и истории запросов к отчету.

Отмечу, что в отчете, заказанном в Сбербанк Онлайн, доступна информация Объединенного Кредитного Бюро. Если вкладка «Кредитная история» отсутствует у пользователя интернет-банка, это означает, что в базе Объединенного Кредитного Бюро нет данных о кредитных обязательствах.

Сегодня сервис доступен в формате единовременной покупки текущего отчета, причем его цена сопоставима с офлайновым способом покупки отчетов через бюро. В будущем мы планируем ввести возможность подписки на отчет, чтобы пользователи могли смотреть на изменение своей кредитной истории, отслеживать обновления и обращать внимание на динамику своего кредитного рейтинга.

Первые результаты

По нашим оценкам, за 2 месяца работы сервиса в некоторых регионах России до официального запуска пользователи приобрели больше кредитных историй, чем было получено во всех кредитных бюро РФ за весь 2015 год.

Лидерами по запросам кредитной истории в Сбербанк Онлайн стали жители Московского региона, Северо-Западного, Сибирского и Дальневосточного округов. Большинство покупателей – 58,6% – это мужчины.

Уже сейчас мы превышаем наш месячный план по продаже отчетов более чем в 2 раза, что говорит о значительном интересе наших клиентов к новому сервису.

Простой и удобный доступ к кредитной истории выведет рынок на новый уровень. Этот цифровой продукт повышает финансовую грамотность заемщиков. Понимание, что влияет на кредитную историю и почему важно улучшать ее, позволит заемщикам более осознанно и внимательно принимать решения о кредитовании. Кроме того, пристальное внимание к данным будет стимулировать банки и другие компании, выступающие источниками для бюро кредитных историй, внимательнее работать с данными и аккуратнее вести базы и отчеты. Пользователи смогут не только отслеживать изменения и следить за своим кредитным рейтингом, но и проверять, не стали ли они жертвами мошенничества или ошибок в данных. Вместе с развитием законодательства и накоплением информации кредитная история будет играть все более важную роль в жизни людей, и мы рады, что делаем эту систему более прозрачной и понятной.